ПРАКТИЧНА РОБОТА № 7

ОЦІНКА КРЕДИТОСПРОМОЖНОСТІ ПІДПРИЄМСТВА

1. Оцінити кредитоспроможність підприємства.

2. Провести оцінку кредитного забезпечення діяльності підприємства.

Методичні вказівки до виконання 1-го завдання практичної роботи

Кредитоспроможність позичальника - це його здатність повністю і вчасно розраховуватися за своїми фінансовими зобовўязаннями. Кредитоспроможність позичальника на відміну від його платоспроможності не фіксує неплатежі за поточний період чи будь-яку дату, а прогнозує його платоспроможність на найближчу перспективу

Існує багато методик аналізу фінансового стану клієнта та його надійності з точки зору вчасного повернення боргу. У практиці американських банків застосовується “правило пўяти сі”, у якому критерії відбору клієнтів позначені символами, що починаються з літери “сі”:

В англійській економічній літературі принципи кредитування визначаються абревіатурою CAMPARI, що означає:

С (character) - характеристика клієнта;

A (ability) - здатність до погашення позики;

M (margin) - маржа (дохідність);

P (purpose) - мета кредиту;

A (ammount) - розмір позики;

R (repayment) - умови погашення позики;

I (insurance) - страхування ризику непогашення позики.

Ці методи оцінювання кредитоспроможності позичальника стали досить популярними завдяки вдалому поєднанню в них аналізу особистих і ділових якостей клієнта.

Та все ж класичним підходом до оцінки кредитоспроможності позичальника вважається аналіз бухгалтерського балансу підприємства. Однак бухгалтерська звітність - не єдине джерело інформації для аналізу кредитоспроможності. Більшість фінансових показників дає лише загальне уявлення про стан клієнта. Тому додатково розглядають репутацію позичальника, його кредитну історію та інше.

Варто зауважити, що в Україні НБУ також розробляє для комерційних банків рекомендації щодо визначення фінансового стану і кредитоспроможності позичальників. Згідно з „Положенням про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків” від 06. 07. 2000 р. № 279 критерії оцінки фінансового стану позичальника встановлюються кожним банком самостійно його внутрішніми положеннями щодо проведення активних операцій (кредитних) та методикою проведення оцінки фінансового стану позичальника з урахуванням вимог цього положення, у яких мають бути визначені ґрунтовні, технічно виважені критерії економічної оцінки фінансової діяльності позичальників на підставі аналізу їх балансів та звітів про фінансові результати в динаміці тощо. Методика проведення оцінки фінансового стану позичальника, яка розроблена банком, є невід'ємним додатком до внутрішньобанківського положення про кредитування.

Методика оцінювання фінансового стану передбачає поєднання об’єктивних даних, сформованих на основі бухгалтерської звітності, та суб’єктивних даних, що визначаються на підставі інформації, якою вже володіє банк, та пакета документів, які подає позичальник для отримання кредиту.

Установи банку здійснюють оцінювання фінансового стану позичальника – юридичної особи перед наданням йому позики, а в подальшому – щоквартально для визначення розміру відрахувань до резерву та контролю за діяльністю позичальника.

Оцінювання фінансового стану позичальника передбачає аналіз його фінансово-господарської діяльності за такими даними:

Оцінювання фінансового стану позичальника виконується в три етапи:

1-й етап – обчислення значень показників, що характеризують фінансовий стан позичальника;

2-й етап – оцінювання та узагальнення показників і визначення класу надійності позичальника;

3-й етап – складання аналітичного висновку.

На першому етапі розраховуються показники, що характеризують фінансовий стан позичальника. Ці показники поділяються на такі аналітичні групи:

І група – попередня оцінка позичальника – це показники, що розраховуються з метою визначення ринкової позиції позичальника, його взаємовідносин з банком у минулому, перспектив розвитку. Показниками цієї групи є.

1. Період функціонування підприємства (ФП) – кількість років з моменту одержання державної реєстрації підприємства.

ФП приймає значення, що дорівнює кількості років функціонування підприємства (числове значення може бути з десятковими знаками).

У разі функціонування підприємства п’ять і більше років ФП приймає значення 5. По підприємствах, що функціонують менше одного року, ФП=0,5.

2. Наявність бізнес-плану (БП) – характеризує перспективу розвитку підприємства.

Показник БП може мати одне з таких значень:

БП=1 – за наявності бізнес-плану;

БП=0 – за відсутності бізнес-плану.

3. Прибуткова діяльність (ПД) свідчить про рентабельну діяльність підприємства.

Показник ПД може мати одне з таких значень:

ПД=3 – прибуткова діяльність за останні три роки;

ПД=2 – прибуткова діяльність за останні два роки;

ПД=1 – прибуткова діяльність за останній рік;

ПД=0 – відсутність прибутку.

4. Погашення позичок у минулому (ПП) – характеризує наявність або відсутність фактів неповернення чи несвоєчасного повернення кредитів.

Показник ПП може мати одне з таких значень:

ПП=1 – кредит погашено без проблем;

ПП=0,7 – кредит погашено після відстрочки;

ПП=0,1 – кредит прострочений;

ПП=0 – позичальник ухиляється від відповідальності.

Якщо позичальник не користувався кредитами в минулому, ПП=0,1.

5. Сплата відсотків за користування кредитом (СВ) – характеризує наявність або відсутність фактів сплати чи несвоєчасної оплати відсотків за користування кредитом.

Показник СВ може мати одне з таких значень:

СВ=1 – нараховані відсотки сплачено своєчасно;

СВ=0,7 – відсотки сплачено із затримкою платежу;

СВ=0,1 – відсотки прострочено;

СВ=0 – позичальник ухиляється від відповідальності.

Якщо позичальник не користувався кредитами в минулому, то СВ=0,1.

Показники «Погашення позичок у минулому» (ПП) та «Сплата відсотків за користування кредитом» (СВ) характеризують фінансовий стан розрахунків позичальника з банком по кредитах, наданих раніше.

При аналізі фінансового стану позичальника після надання йому нового кредиту значення цих коефіцієнтів залишаються без змін до повного погашення цього кредиту (за умови, що поточний кредит та відсотки по ньому погашаються вчасно).

У разі, коли за поточним кредитом виникають проблеми (прострочена заборгованість за кредитом чи відсотками), ці показники підлягають зміні і набувають значень відповідно до п. 4 і 5.

ІІ група – показники платоспроможності позичальника.

1. Коефіцієнт поточної ліквідності (![]() ) характеризує, наскільки обсяг поточних зобов’язань може бути погашений за рахунок усіх мобілізованих оборотних активів, чи здатний позичальник взагалі розрахуватися за своїми борговими зобов’язаннями .

) характеризує, наскільки обсяг поточних зобов’язань може бути погашений за рахунок усіх мобілізованих оборотних активів, чи здатний позичальник взагалі розрахуватися за своїми борговими зобов’язаннями .

, (7.1)

, (7.1)

де ![]() – оборотні активи;

– оборотні активи;

![]() - поточні зобов’язання, що складаються з короткострокових кредитів і розрахунків з кредиторами.

- поточні зобов’язання, що складаються з короткострокових кредитів і розрахунків з кредиторами.

Теоретично виправдана оцінка цього коефіцієнта не менше 2.

2. Коефіцієнт швидкої ліквідності (![]() ) показує, якою мірою оборотні активи покривають короткострокові зобов’язання , а саме наскільки швидко короткострокові зобов’язання можуть бути погашені швидко ліквідними активами.

) показує, якою мірою оборотні активи покривають короткострокові зобов’язання , а саме наскільки швидко короткострокові зобов’язання можуть бути погашені швидко ліквідними активами.

![]() , (7.2)

, (7.2)

де ![]() - величина запасів і витрат підприємства;

- величина запасів і витрат підприємства;

![]() - поточні фінансові інвестиції;

- поточні фінансові інвестиції;

![]() - дебіторська заборгованість;

- дебіторська заборгованість;

![]() - грошові кошти та їх еквіваленти.

- грошові кошти та їх еквіваленти.

Нормативне значення ![]() – 0,5-1,0.

– 0,5-1,0.

3. Коефіцієнт абсолютної ліквідності (![]() ) характеризує, наскільки короткострокові зобов’язання можуть бути негайно погашені швидко ліквідними грошовими коштами та цінними паперами.

) характеризує, наскільки короткострокові зобов’язання можуть бути негайно погашені швидко ліквідними грошовими коштами та цінними паперами.

(7.3)

(7.3)

Нормативне значення ![]() – не менше 0,2.

– не менше 0,2.

ІІІ група – показники фінансової стійкості.

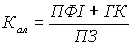

1. Коефіцієнт фінансової стійкості (![]() ) – вказує питому вагу власних джерел та залучених на тривалий строк коштів у загальних витратах підприємства, які воно може використати у своїй поточній діяльності без втрат для кредиторів.

) – вказує питому вагу власних джерел та залучених на тривалий строк коштів у загальних витратах підприємства, які воно може використати у своїй поточній діяльності без втрат для кредиторів.

, (7.4)

, (7.4)

де ![]() - власний капітал;

- власний капітал;

![]() - довгострокові залучені кошти;

- довгострокові залучені кошти;

ВБ - валюта балансу.

Нормативне значення ![]() – не менше 0,6.

– не менше 0,6.

2. Коефіцієнт фінансової незалежності (![]() ) – вказує частку власних коштів у загальні сумі заборгованості підприємства.

) – вказує частку власних коштів у загальні сумі заборгованості підприємства.

![]() . (7.5)

. (7.5)

Нормативне значення ![]() – не менше 0,2.

– не менше 0,2.

3. Коефіцієнт фінансового ризику (![]() ) – вказує частку залучених коштів у розрахунку на 1 грн. власних коштів позичальника.

) – вказує частку залучених коштів у розрахунку на 1 грн. власних коштів позичальника.

![]() . (7.6)

. (7.6)

Нормативне значення ![]() – не більше 1,0.

– не більше 1,0.

4. Коефіцієнт оборотності балансу (![]() ):

):

![]() , (7.7)

, (7.7)

де ЧД – чистий дохід (виручка) від реалізації продукції;

![]() - середня валюта балансу.

- середня валюта балансу.

Середня валюта балансу визначається як середнє арифметичне цього показника на початок і кінець року.

Цей показник визначається на підставі річного звіту, його значення використовується також при оцінюванні фінансового стану позичальника на квартальні дати.

5. Коефіцієнт маневреності власних коштів (![]() ) характеризує ступінь мобільності використання власних коштів.

) характеризує ступінь мобільності використання власних коштів.

![]() , (7.8)

, (7.8)

де НА – необоротні активи підприємства.

Нормативне значення ![]() - не менше 0,5.

- не менше 0,5.

ІV група – показники надійності підприємства.

1. Коефіцієнт забезпечення кредиту (![]() ) характеризує наявність, обсяг та якість забезпечення повернення кредиту .

) характеризує наявність, обсяг та якість забезпечення повернення кредиту .

![]() у випадках, якщо забезпеченням кредиту є:

у випадках, якщо забезпеченням кредиту є:

- гарантії Уряду України;

- гарантії банків, зареєстрованих як юридичні особи у країнах, що відносяться до категорії А (згідно з додатком 1.2 Положення НБУ «Про порядок формування і використання резерву для відшкодування можливих утрат за позиками комерційних банків»);

- грошові вклади і депозити позичальника, розміщені у банку, що надає позику.

![]() у випадках, коли забезпеченням кредиту є гарантії (поручительство) чи страхування ризику. У разі, якщо забезпеченням кредиту є застава майна, коефіцієнт забезпечення визначається так:

у випадках, коли забезпеченням кредиту є гарантії (поручительство) чи страхування ризику. У разі, якщо забезпеченням кредиту є застава майна, коефіцієнт забезпечення визначається так:

![]() , (7.9)

, (7.9)

де ВЗ – вартість застави;

К – сума кредиту та відсотків.

Вартість застави визначається на підставі договору застави, суми кредиту та відсотків, з огляду на кредитний договір.

Вартість майна та майнових прав позичальника, оформлених під заставу, визначається за реальною (ринковою) вартістю з урахуванням практичної складності реалізації майна у разі невиконання позичальником своїх зобов’язань.

Слід враховувати, що в розрахунок розміру резерву вартість заставленого майна (майнових прав) позичальника (за винятком застави державних цінних паперів) заноситься у розмірі не більше 50% вартості, визначеної договором застави. У розрахунок розміру резерву за кредитами, наданими під заставу державних цінних паперів, включається вартість застави, але не більше реальної (ринкової) вартості.

Враховуючи зміни кон’юнктури ринку, комерційний банк зобов’язаний один раз на рік, а також у разі кожної пролонгації кредитного договору, проводити перегляд вартості заставленого майна, визначеної договором застави.

2. Оборотність дебіторської заборгованості (![]() ). Цей показник розраховується за даними річного звіту, його значення використовується також на квартальні дати.

). Цей показник розраховується за даними річного звіту, його значення використовується також на квартальні дати.

, (7.10)

, (7.10)

де ![]() - середньорічна вартість дебіторської заборгованості.

- середньорічна вартість дебіторської заборгованості.

Середня дебіторська заборгованість визначається як середнє арифметичне суми цієї заборгованості на початок і кінець року.

Показник ![]() оцінюється шляхом порівняння з попереднім періодом і може мати такі значення:

оцінюється шляхом порівняння з попереднім періодом і може мати такі значення:

![]() у разі зменшення його розрахункового значення проти попереднього періоду;

у разі зменшення його розрахункового значення проти попереднього періоду;

![]() у разі, якщо його розрахункове значення знаходиться на рівні попереднього періоду;

у разі, якщо його розрахункове значення знаходиться на рівні попереднього періоду;

![]() у разі збільшення його розрахункового значення проти попереднього періоду.

у разі збільшення його розрахункового значення проти попереднього періоду.

3. Оборотність кредиторської заборгованості (![]() ).

).

![]() , (7.11)

, (7.11)

де ![]() - середньорічна вартість кредиторської заборгованості.

- середньорічна вартість кредиторської заборгованості.

Цей показник оцінюється аналогічно показнику ![]() .

.

4. Оборотність готової продукції (![]() ):

):

![]() , (7.12)

, (7.12)

де ГП – обсяг готової продукції за звітний період.

Оцінювання показника здійснюється шляхом порівняння з попереднім періодом (зменшення, збільшення).

![]() може мати такі значення:

може мати такі значення:

![]() – у разі зменшення його значення порівняно з попереднім періодом;

– у разі зменшення його значення порівняно з попереднім періодом;

![]() – у разі, якщо його значення знаходиться на рівні попереднього періоду;

– у разі, якщо його значення знаходиться на рівні попереднього періоду;

![]() – у разі збільшення його значення проти попереднього періоду.

– у разі збільшення його значення проти попереднього періоду.

По підприємствах із сезонним циклом виробництва аналіз ![]() здійснюється за даними річного звіту і це значення враховується при оцінюванні фінансового стану позичальника на квартальні дати.

здійснюється за даними річного звіту і це значення враховується при оцінюванні фінансового стану позичальника на квартальні дати.

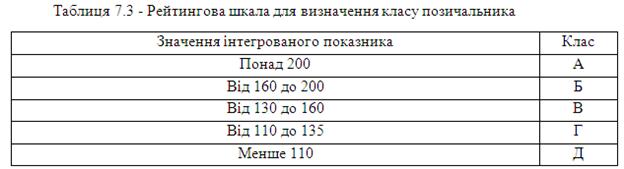

На другому етапі визначається інтегральний показник, розрахунок якого ґрунтується на використанні принципу вагомості показників і коефіцієнтів вагомості аналітичних груп. Залежно від величини інтегрального показника визначають клас надійності позичальника (А, Б, В, Г, Д).

Залежно від стану платоспроможності, фінансової стійкості, солідності та можливості виконувати свої зобов’язання перед банком підприємство-позичальник повинно бути віднесене до одного з п’яти класів, що характеризують його надійність.

Клас А – підприємство з дуже стійким фінансовим станом.

Клас Б – підприємство із стійким фінансовим станом.

Клас В – підприємство має ознаки фінансової напруги.

Клас Г – підприємство підвищеного ризику.

Клас Д – підприємство з незадовільним фінансовим станом.

Для встановлення класу позичальника визначається інтегрований показник його фінансового стану, що розраховується на підставі наведених вище коефіцієнтів, їх вагомих значень та вагомих коефіцієнтів груп показників.

Порядок визначення інтегрованого показника.

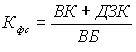

1. Попередньо здійснюється аналіз розрахункових фактичних значень ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() – згідно з таблицею 7.1. Залежно від того, в яких параметрах знаходиться фактичне значення коефіцієнта, останній набуває одного із значень (2, 1 чи 0).

– згідно з таблицею 7.1. Залежно від того, в яких параметрах знаходиться фактичне значення коефіцієнта, останній набуває одного із значень (2, 1 чи 0).

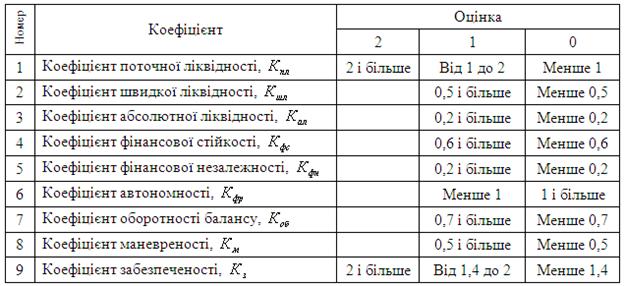

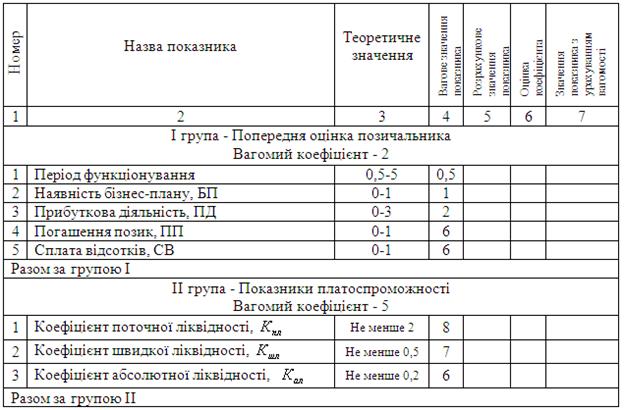

2. Усі розраховані фактичні значення коефіцієнтів вносяться до таблиці 7.2 (графа 5). У графу 6 таблиці вноситься оцінка кожного коефіцієнта (![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ), визначена на підставі табл. 7.1. Оскільки, додаткова оцінка показників (за винятком

), визначена на підставі табл. 7.1. Оскільки, додаткова оцінка показників (за винятком ![]() ) не передбачена, то в графі 6 табл. 7.2 вказуються їх розрахункові фактичні значення (гр.5 = гр.6).

) не передбачена, то в графі 6 табл. 7.2 вказуються їх розрахункові фактичні значення (гр.5 = гр.6).

Таблиця 7.1 – Оцінка коефіцієнтів

3. Отримана оцінка множиться на вагоме значення коефіцієнта (гр.6 гр.4).

4. Сума значень показників з кожної групи множиться на вагомий коефіцієнт відповідної групи.

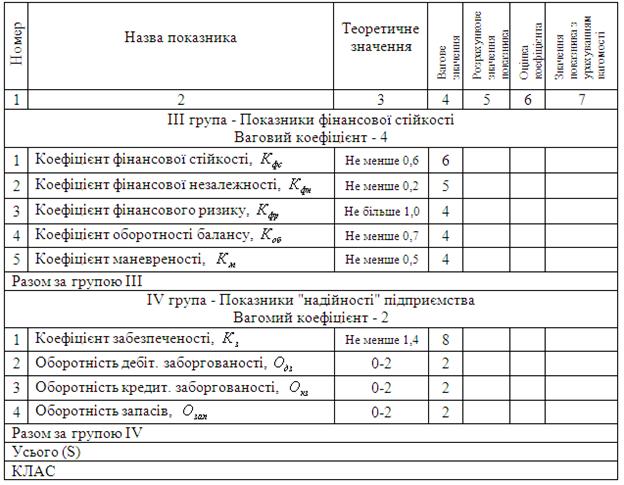

Таблиця 7.2 – Розрахунок інтегрального показника фінансового стану

позичальника

Продовження таблиці 7.2

5. Визначається сума значень усіх груп (S).

6. З огляду на суми значень усіх показників визначається клас позичальника на підставі рейтингової шкали таблиці 7.3. Залежно від того, в яких параметрах знаходиться значення S, позичальник відноситься до певного класу (А, Б, В, Г, Д).

Після розрахунків зробити висновки щодо класу позичальника та рівня кредитоспроможності досліджуваного підприємства.

Методичні вказівки до виконання 2-го завдання практичної роботи

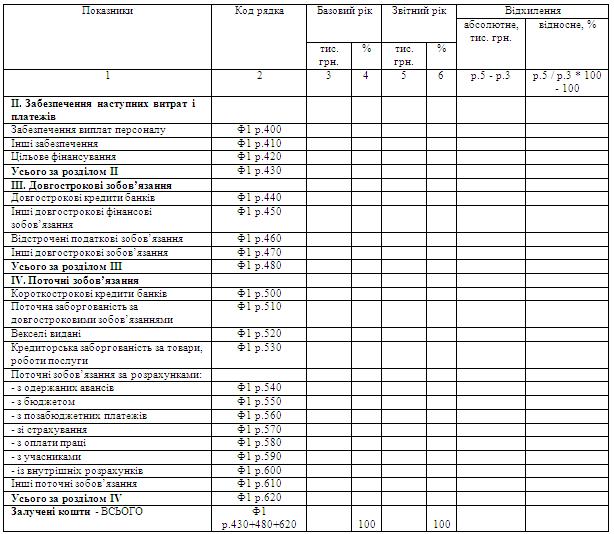

Аналіз стану, структури та динаміки кредитного забезпечення підприємства проводиться на основі даних форми № 1 „Баланс”, розділу 2, 3 і 4 пасиву (табл. 7.4).

Таблиця 7.4 - Аналіз структури та динаміки кредитного забезпечення діяльності

підприємства

Позикові кошти підприємства включають довгострокові, короткострокові кредити і позики, кредиторську заборгованість, у тому числі аванси, надані покупцями та замовниками, розрахунки за дивідендами, інші короткострокові пасиви.

Довгострокові кредити і позики (на строк більше року) видаються підприємству на витрати для реконструкції та модернізації, покращення організації виробництва, на технічне переозброєння, впровадження нової техніки і технології, під приріст оборотних коштів та інші цільові програми.

Короткострокові кредити і позики використовуються для формування оборотних коштів підприємства на строк не більше одного року.

Кредиторська заборгованість – це наслідок несвоєчасного виконання підприємством платіжних зобов’язань: за розрахунками за продукцію, роботи, послуги; з оплати праці; за розрахунками з бюджетом; з іншими кредиторами тощо.

Для поглиблення аналізу слід: