Розділ 13 Моделі макроекономічної політики

13.1. Фіскальна і монетарна політика в класичній і кейнсіанській моделях. Проблеми здійснення стабілізаційної політики.

13.2. Політика твердого курсу і довільна макроекономічна політика.

13.3. Тверді курси фіскальної і монетарної політики. Проблема координації курсів бюджетно-податкової і кредитно-грошової політики.

13.1 Фіскальна і монетарна політика в класичній і кейнсіанській моделях. Проблеми здійснення стабілізаційної політики

Класичний і кейнсіанський підходи до макроекономічної політики різні. Розбіжності стосуються причин нестабільності сукупного попиту; чинників, що визначають сукупну пропозицію; взаємозв'язку інфляції і безробіття; інструментів фіскальної і монетарної політики і т.д.

Загальним методологічним підходом кейнсіанців є концепція активної макроекономічної політики, що необхідна для стабілізації внутрішньо нестабільної економіки. Внутрішня нестабільність багато в чому пов'язана з недостатньою гнучкістю ринку праці, “жорсткістю” заробітної плати і нееластичності цін у бік зниження.

У класичній моделі макроекономічна політика завжди пасивна, тому що економіка внутрішньо стабільна й автоматично приходить у стан довгострокової рівноваги. Інструментами "саморегулювання" є гнучкі заробітна плата, ціни і ставка відсотка. Державне втручання, навпаки, посилює економічну нестабільність і тому повинно бути зведене до мінімуму.

У кейнсіанській моделі основним рівнянням є рівняння сукупних витрат:

Y = С + I + G + NX,

яке визначає розмір номінального ВНП.

У класичній моделі основним рівнянням є рівняння обміну:

М·V = Р·Y,

де розмір М·V являє собою сукупні витрати покупців, а Р·Y – загальні доходи (виторг) продавців, що також визначають номінальний ВНП.

Очевидно, що обидва рівняння описують кругообіг доходів і витрат в економіці і тому взаємозалежні.

У кейнсіанській моделі фіскальна політика розглядається як найбільш ефективний засіб макроекономічної стабілізації, тому що державні витрати безпосередньо впливають на розмір сукупного попиту і чинять сильний мультиплікативний вплив на споживчі витрати. Одночасно податки достатньо ефективно впливають на споживання й інвестиції.

У класичній моделі фіскальної політики приділяється другорядна роль у порівнянні з монетарною, тому що фіскальні заходи викликають ефект витиснення і сприяють підвищенню рівня інфляції, що значно знижує їхній стимулювальний ефект.

У кейнсіанській моделі монетарна політика розглядається як вторинна відносно фіскальної, тому що в кредитно-грошовій політиці дуже складний передавальний механізм: зміна грошової маси приводить до зміни ВВП через механізм зміни інвестиційних витрат, що реагують на динаміку процентної ставки1.

У класичній моделі передбачається, що зміна грошової пропозиції безпосередньо впливає на сукупний попит і, отже, на номінальний ВНП.

У концепціях неокласичного напрямку таких, як теорія раціональних чекань, ціни і заробітна плата розглядаються як абсолютно гнучкі. Тому ринковий механізм може автоматично підтримувати економіку в стані рівноваги без якогось втручання уряду або Національного банку. Стабілізаційна політика може виявитися ефективною лише в тому випадку, якщо уряд і Національний банк краще поінформовані про шоки сукупного попиту і пропозиції, ніж рядові економічні агенти. Якщо ж цієї переваги в інформації немає, то фіскальна або монетарна політика не зможе поліпшити економічну ситуацію.

Макроекономічна стабілізаційна політика пов'язана з багатьма труднощами практичного характеру. До їх числа відносяться:

а) тимчасові лаги фіскальної і монетарної політики;

б) недосконалість економічної інформації;

в) мінливість економічних чекань;

г) неоднозначність історичних аналогій.

Внутрішній лаг – проміжок часу між моментом економічного шоку і моментом прийняття відповідних заходів економічної політики. Такі внутрішні лаги більш характерні для фіскальної політики: зміна курсу грошово-кредитної політики здійснюється за рішенням Національного банку, тоді як заходи бюджетно-податкової політики припускають тривале обговорення в парламенті.

Зовнішній лаг – проміжок часу між моментом прийняття якого-небудь заходу економічної політики і моментом появи результатів від цього заходу. Такі зовнішні лаги характерні для грошово-кредитної політики більшою мірою, ніж для фіскальної, тому що грошово-кредитні інструменти впливають на сукупний попит через певний передатний механізм.

Оскільки інвестиційні проекти плануються фірмами завчасно, то потрібен час від 6 до 12 місяців щоб, наприклад, інвестиції в житлове будівництво відреагували на зміну ставки відсотка. Виробничі інвестиції мають ще більш тривалий лаг.

Так само відбувається і з чистим експортом. У відповідь на зміну грошової маси і процентної ставки змінюється валютний курс, що, у свою чергу, приводить до зміни обсягів експорту й імпорту і, відповідно, величини чистого експорту. Якщо, наприклад, у результаті зниження валютного курсу які-небудь товари відносно подешевіли, інші, навпаки, відносно подорожчали, то споживачі не переключаються негайно на товари, що подешевіли, навіть у тому випадку, коли вони дуже високої якості – потребується деякий час, щоб покупці виявили їхні переваги, змінили свої уподобання і т.д. Еластичність попиту на імпортні товари виявиться в цьому випадку одним із головних чинників, що визначають ефективність заходів монетарної політики.

У середньому лаги фіскальної і монетарної політики складають 1-2 роки. Якщо заходи були прийняті до початку циклічного спаду або під час спаду, то пік впливу може проявитися в протилежній фазі циклу (тобто в зростанні) і підсилити амплітуду коливань. Це ускладнює проведення активної стабілізаційної політики.

Автоматичні стабілізатори економіки частково дозволяють вирішувати цю проблему в індустріальних країнах. Створення ефективних систем прогресивного оподатковування і страхування зайнятості є першочерговою задачею і для перехідних економік, де об'єктивні складності стабілізаційної політики поєднуються з відсутністю адекватних податкових, кредитно-грошових та інших механізмів макроекономічного управління.

Проведення стабілізаційної політики також ускладнюється тим, що багато економічних подій практично непередбачувані. Ці складності макроекономічного прогнозування частково долаються за допомогою розширення й ускладнення макроекономічних моделей, що дозволяють передбачити динаміку основних показників економічного розвитку.

Вибір між активною і пасивною моделями макроекономічної політики ускладнюється також мінливістю економічних чекань.

Визначаючи поведінку споживачів, інвесторів й інших економічних агентів, чекання відіграють в економіці найважливішу роль. Проблема полягає в тому, що, з одного боку, від чекань багато в чому залежать результати макроекономічного регулювання, але, з іншого боку, самі чекання визначаються заходами економічної політики.

Коли в політиці уряду і Національного банку відбуваються зміни, то змінюються і чекання економічних агентів, і їхня економічна поведінка. Для того, щоб ефективно управляти економікою, необхідно прогнозувати ці зміни, використовуючи для розрахунків достатньо складні економічні моделі. Рівняння моделей повинні змінюватися відповідно до змін у політиці.

Проте обернений вплив політики на формування чекань дуже складно формалізувати і “прорахувати”. Тому будь-які макроекономічні моделі у відомій мірі недосконалі, і Р. Лукас1 критично оцінює їхнє використання для оцінки ефективності економічної політики. У зв'язку з цим у сучасній економічній теорії з'явився особливий термін – “критика Лукаса”. У самому загальному виді його зміст зводиться до того, що традиційні методи аналізу економічної політики не можуть адекватно відбити вплив політичних змін на економічні чекання.

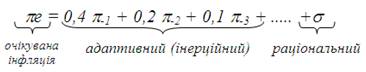

Це особливо істотно для розрахунків рівнів очікуваної інфляції і розробок стратегії антиінфляційної політики. Адаптивний компонент очікуваної інфляції може бути розрахований як сума всіх темпів інфляції минулих років, причому коефіцієнт при кожному такому доданку,, що характеризує видалення в минуле, менший, ніж у попереднього:

де ??-1 – рівень інфляції очікуваної минулого року,

??-2 – рівень інфляції дворічної давнини,

?-3 – рівень інфляції трирічної давнини і т.д.

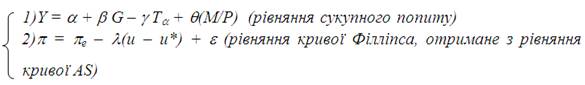

Рівняння очікуваної інфляції є складовою частиною загальної моделі рівноваги “сукупний попит – сукупна пропозиція”:

Зовнішніми змінними моделі є держвидатки G, податки T? , грошова пропозиція М, ціновий шок ?. В результаті розв'язання моделі виводяться ймовірнісні значення рівнів зайнятості, випуску, безробіття, інфляції, що можуть послужити орієнтирами для розробки альтернативних стратегій макроекономічної стабілізації.

При тривалій інфляції економічні агенти перестають помилятися щодо наслідків фіскальної і монетарної експансії, вони більше цікавляться економічною інформацією, швидко розпізнають цілі і прогнозують результати дій політиків, що дозволяє уникнути колишніх “помилок” при вироблення своїх рішень. Це означає, що інерційна складової очікуваної інфляції поступово зменшується і згодом зовсім зникає. Одночасно зростає раціональний компонент очікуваної інфляції, пов'язаний із змінами в макроекономічній політиці. Саме цей компонент найбільше важко кількісно оцінити, а це означає, що результати розв'язання моделі АD-АS не зможуть виявитися абсолютно достовірними, що ускладнює вибір заходів економічної стабілізації.

Вибір між активною і пасивною економічною політикою залежить і від того, як оцінюються уроки історії. Думка про стабілізаційну політику багато в чому грунтується на уявленні про те, яку роль вона зіграла в історії: стабілізувальну або дестабілізувальну. Цей підхід є особливо поширеним у перехідних економіках, у тому числі й України, де постійно ведуться пошуки історичних аналогій сьогоднішньої ситуації й у цьому зв'язку обговорюється досвід НЕПу й інших історичних прецедентів.

Проте різноманітні оцінки історичних фактів нерідко суперечать один одному. Історія завжди припускає не одне, а множину тлумачень, тому що виявити істинну причину макроекономічних коливань нелегко. Тому звернення до історії не може остаточно розв'язати питання про вибір моделі стабілізаційної політики.